スイングトレード手法【ひろぴー式】

ひろぴー式スイングトレード【連載1】スイングトレードで脱サラしました

みなさん、こんにちは。専業トレーダーのひろぴーです。全4回のシリーズで、スイングトレード手法を解説していきます。

今回は、全体像をご案内します。2回目以降は、さらに詳細に見ていきます。ぜひ、最後までお付き合いください。

スイングトレード手法のメリット

僕は、スイングトレードをしています。そこで、サラリーマン時代と専業トレーダーになってからの、FXに関する違いを考えてみました。

「時間に縛られない!」これに尽きます。

サラリーマンの時は、会議や打ち合わせが長引いたりすると、帰宅後に予定していたトレード時刻に間に合わなかったり、月1度の雇用統計の発表時刻には、夜の街をチドリ足でフラついていることもありました(笑)。

サラリーマントレーダーは専業トレーダーとは違い、このように「為替取引をやりたい」と思ったときに自由に取引できません。

けれども、皆さんに知ってほしいのは、トレード成績に関しては、サラリーマンと専業トレーダーでそれほど大きく変わる訳ではないということです。

四六時中チャート画面にへばりついて為替レートを見ていると、色々な事を考えてしまい、利食い・損切りのタイミングが早かったり遅かったりと、下手を打ってしまいがちです。

取引できる時間に制約があるサラリーマンだからこそ、ひとつひとつのトレードについて「行うべきか、見送るべきか」という判断を慎重に行い「難しい相場は見送ろう」という判断力も養えると思います。

これが、大きなメリットです。

ある程度慣れてしまえば、資金量にもよりますが、サラリーマントレーダーでも年間収益100万円、200万円を狙うことも不可能ではないと思います。

さらに、スイングトレードのメリットを見ていきましょう。

スイングトレードは『隙間時間』でも可能

スイングトレードに利用する時間足は、一番短くても4時間足を推奨します。加えて日足、週足を見ることができれば十分です。

4時間かけて1本のローソク足を形成するのが『4時間足』です。日足は1本のローソク足を形成するのに『1日』、週足は『1週間』となります。

この方法だと、終始トレード画面に張り付いている必要はありません。

僕の場合でいいますと、1日のうちでチャートチェックに要する時間はトータルで30分間(5分を5~6回)、多くても1時間で十分です。また、連続で見続けることもありません。

4時間足であれば、4~5時間置きにチャートチェックとなると多くても1日5~6回、加えて、東京市場・ロンドン市場・ニューヨーク市場の開始前後のタイミングでチェックする事もあります。

夏冬と多少ずれますが、時刻にして9時、16時、21時くらいです。

これが僕のトレードスタイル「スイングトレード」です。このくらいのペースだったらいかがでしょう?不可能ではないですよね?

日常のライフスタイルに合わせて

日中お仕事をされているサラリーマンの方などは、トレードに割ける時間が限られてくると思います。

そのため、個々のライフスタイルに合ったテクニカル分析や時間軸でのトレードを確立することが必要であり、それがトレード上達の近道だと思われます。

4時間足以上の足でトレードすると、1泊2日の短期スイングから、数日間、数週間にわたるトレードも可能です。4時間足→日足→週足とトレンドが発生していきますと、どんどん利を伸ばせるメリットもあります。

下手にエントリーを繰り返してスプレッド負けするより、よっぽど効率的でしょう。

プロが必死になって毎日モニターと睨めっこして勝負されている世界ですが、自分にあった戦い方を確立すれば、どんな環境の方でもチャンスがあります。

ぜひ、みなさんも日々の生活の中で、隙間時間は「いつなんだろう?」と考えてみてください。きっと、自分に合ったトレードスタイルが見えてくるでしょう。

トレード方法と手順

では、トレード手法の中身に入っていきましょう。

まず、『取引通貨ペアを選ぶ基準』です。

スイングトレードの取引通貨ペア

スイングトレードで選ぶ通貨ペアは、『ボラティリティ(価格変動)』が必要です。

効率よく利益を上げるには、トレンドが発生している場面でトレードする必要があり、そのためにはボラティリティがある通貨ペアを選ぶことが重要になります。

通貨ペアを選ぶ基準は、以下の通りです。

- 世界各国の国策・思惑。

- ヘッジファンドと同じ方向にポジションを取る。

- ポジションの傾きを計算して、押し目・戻りのチャンスがどのタイミングでやってくるか計算する。

- ヘッジファンドのオプションバリア位置を確認して、適切に売買する。

と、これだけ読むと難しいでしょ?(汗)

大丈夫です。僕も優秀な方々のメルマガやブログ、ニュースを読み解いて結論を出して勝負しておりますので、1から10まで自分だけで判断しているわけではありません。

FXは情報戦ですから、みなさんも使える情報は徹底的に効率よく使っていただき、必要最小限の労力で最大限のパフォーマンスを出していただければ、おのずと収益は向上していくと思います。

旬の通貨を選ぶ

取引する際は、ある程度の『ボラティリティ(価格変動)』がある通貨ペアを選ぶべきです。

FX初心者の方にとっては、そもそも通貨ペアの種類が分からないという方もいるかと思いますので、以下に推奨通貨ペアをピックアップしてみます。

■ドル/円とクロス円

米ドル/円(USD/JPY)、ユーロ/円(EUR/JPY)、ポンド/円(GBP/JPY)、豪ドル/円(AUD/JPY)、カナダドル/円(CAD/JPY)、スイスフラン/円(CHF/JPY)、NZドル/円(NZD/JPY)

■ドルストレート

ユーロ/ドル(EUR/USD)、ポンド/ドル(GBP/USD)、豪ドル/ドル(AUD/USD)、NZドル/ドル(NZD/USD)、ドル/カナダドル(USD/CAD)、ドル/スイスフラン(USD/CHF)

■ユーロクロス

ユーロ/ポンド(EUR/GBP)、ユーロ/豪ドル(EUR/AUD)、ユーロ/カナダドル(EUR/CAD)、ユーロ/スイスフラン(EUR/CHF)

■ポンドクロス

ポンド/豪ドル(GBP/AUD)、ポンド/カナダドル(GBP/CAD)

■その他

豪ドル/NZドル(AUD/NZD)、カナダドル/スイスフラン(CAD/CHF)

と、21通貨ペアをピックアップしましたが、これ以外の通貨ペアもありますので、よりチャンスを広げたい方は、30種類、40種類とチャレンジしてみて下さい。

僕の場合は、30~40通貨ペアをトレードの対象にしていますが、毎日30~40通貨ペアをチェックしているわけではありません。

旬のものだけです。旬のものとは、現在よくトレンドを発生させている通貨ペアのことです。

トレンドが継続的に発生しやすい通貨ペアという意味ではありません。現在、何が世界のテーマになっているか?注目度の高低があるからこそ「ボラティリティ」が発生するとお考えください。

もしFX初心者であれば、最初は10通貨ペアくらいから始めてもいいでしょう。慣れてくると、チェック時間も短縮されてきますので、徐々に増やしていくと良いと思います。

通貨ペアの得手・不得手を無くそう!

「俺はユーロ/円から極める」あるいは「私は米ドル/円から始める」という考えは、あまりお勧めできません。

それは、利益を出せるチャンスを逃すことにもつながり、トレードの上達という点においても遠回りになるからです。

僕も得意な通貨ペアとか、苦手な通貨ペアというものは全くありません。いうならば、

『よく動く通貨が得意!』

『よく動かない通貨が苦手!』

となります。

トレンドが発生する要因

トレンドが発生する要因を、いくつかピックアップしておきますね。ただし、必ずトレンドが発生するという意味ではありませんので、参考までに。

- 各国の金融政策、思惑(日銀や米国FOMCの動向など)

- 地政学的リスク、戦争、紛争など(中東の情勢など)

- 資源価格の動向(原油、鉄鉱石、コモデティの価格動向。カナダ・豪ドル・NZに影響大)

- 米ドル/円のボラティリティ

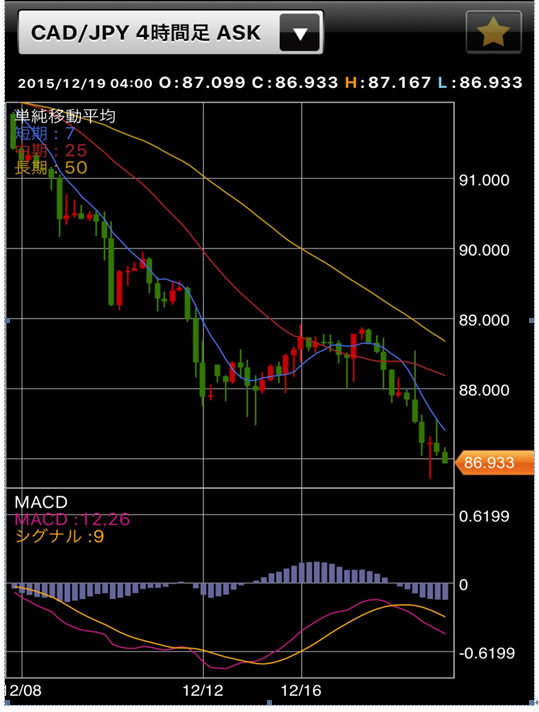

具体的な事例を、紹介しましょう。カナダドル/円の4時間足です。

こちらのカナダドル/円のチャートは、僕が実際にポジションをとっていたチャートです。よく動いてますね!FXでは、こういった旬の通貨ペアを見つけることが重要です。

このチャートの難しいところは、下落を始めて戻りらしい戻りが一切ないことです。

僕はこういうときに飛び乗りショートをしますが、ここで読者の皆さんにひとつ問題です。このチャート上で、僕はどこからエントリーしているでしょうか?

今回のチャートは、単純移動平均線を用いて、MACDを掲載しております。

トレンド発生中のトレードポイント

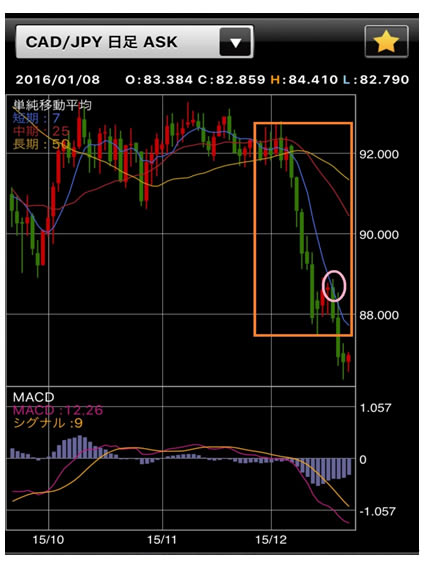

下は、翌週の為替レートです。横ばい状態のあと再び下落して87円くらいの値を付けました。もう少し変動しているかと思ったのですが、およそ1円(100pips)の下落です。

では、「このチャート上で、僕はどこからエントリーしているでしょうか?」という問題の答えも含め、どのようなトレードをしたかを説明していきます。

単純移動平均線とMACDを利用した分析

説明の前に、以下の3点だけ何となく記憶して下さい。

- 単純移動平均線:短期:7(SMA7)、中期25(SMA25)、長期:50(SMA50)

- MACD:12、26

- MACDシグナル:9

難しいことはさておき、とにかくチャートをこの数字に設定すればOKです!

最初に、トレンド(相場の方向性)を確認します。

まず、直近のローソク足もしっかりと見て、今回の場合は下落ですから「右肩下がり」になってきているかを確認します。

次に、3本の移動平均線の並びを確認します。

添付チャートのように、数字の小さい方から順序よく、SMA7、SMA25、SMA50と並んでいること。且つ、ローソク足がSMA7に沿うように動いること。これをトレンド発生の定義としています。

方向感がないレンジ相場の時でも、移動平均線が順序よく並んでSMA7に沿ってローソク足が動くことがありますので、「トレンドを確認する」ということがポイントです。

エントリー(取引開始)のタイミング

トレード手法は、トレンドの方向と同じ方向を向いて行う『順張り』が基本です。

今回のケースは、下落トレンドでの順張りトレードなので、売りでエントリーするシナリオです。エントリーポイントの判断は、MACDも活用します。

下降トレンドの場合、MACDはマイナス圏(0より下)で推移し、MACDシグナルも下向きに推移していることが望ましいです。

戻り(短期的な上昇)の局面では、MACDが反転して上昇したり、もみ合ったりすることもありますが、MACDシグナルとクロスして下がっていくと、トレンド再開の動きになりやすいです。

MACDでそれらのことを確認して、ローソク足と移動平均線(SMA7)を見てエントリーします。ローソク足が勢いよく伸びた次の足でエントリーするのではなく、数本だけ我慢して観察してください。

SMA7にタッチして下落、その後観察。戻ってきて(上昇)SMA7に再びタッチしたらエントリー。そうすると、次の足、その次の足で順調に下落してくれることが多いです。

赤丸で囲った部分がエントリーポイントですね。もう一度エントリーまでをおさらいしておきましょう。

トレンドの確認

- SMA7,25,50が順番通りに並んでいる

- MACDが0よりも下で推移している

- MACD12.26とシグナル9が下方に向いている

エントリー

- SMA7にタッチして下落した足を確認

- その後ローソク足を数本観察

- 戻り(上昇)局面でSMA7に再びタッチしたらエントリー

注文方法とタイミング

成行注文でOKです。

4時間足ですから、ジャストなタイミングでエントリーできなくても、4時間後の「次の足」でエントリーすれば良いわけです。それでも十分利益は確保できます。

このサイクルであれば、常時チャートとにらめっこせずに、余裕を持ったトレードができますね。

また、日足でも週足でも利用できる方法なので、4時間足よりも、もっとエントリーの間隔が広がりますから、複数の通貨ペアでトレードできる余裕も生まれてきます。

利食いのタイミング

チャートの青丸で囲った部分をご覧ください。

SMA7とローソク足が連続して重なり合ってます。僕は、3本以上重なったら決済すると決めています。

その場合の条件は、

ローソク足とSMA7が3本連続して重なり、且つ、その3本のうち、2本以上がSMA7を終値で上回った場合です。(ローソク足のヒゲ3本が重なっていて、終値がSMA7より下で推移した場合は、そのまま保有します。)

また、最初に2本がSMA7を終値で上回った場合、次の足が上昇でも下降でも、利食いの準備をしなければなりません。ここは注意ポイントです。

ヒゲしか重ならなかった場合は、追加ポジションを入れるチャンスです。つまり、利食いポイントとエントリーポイントのタイミングは、紙一重であるとが分かりますね。

もし、エントリー直後に利食いの条件を満たす動きをした場合は、迷わず損切りすることが大切です。

補足画像

こちらの画像は、それぞれ”セーフ”の事例です。

左側は、ローソク足3本がSMA7と重なっていますが、終値でSMA7を上回っているのは最初のローソク足のみ(そのまま保有)。

右側は、ローソク足が3本すべてSMA7と重なっていますが、いずれも「ヒゲ」のみ。このケースは、追加ポジションを入れるタイミングと判断できます。

日足と4時間足のマルチタイムフレーム

異なる時間軸のチャートを複数使う方法を、マルチタイムフレーム分析と呼びます。この手法を使って、4時間足チャートでなく日足チャートでも見てみましょう。

下図のオレンジ色の四角で囲った部分が該当期間になります。

88.60円~88.90近辺(○で囲ってある部分)でローソク足がSMA7にタッチして、その後下落しています。日足チャートでは、このタイミングが売りのチャンスだったと思われます。

このように、トレードに利用している時間足以外で見ても、同じ方向にチャンスが出ているときは強気でトレードしても良いと思います。

長い時間足と短い時間足の併用方法

ここで、時間足の見方について少し触れておきます。

一般的に、ローソク足を見るときは【長い時間足→短い時間足】の順に見ていくと言われています。

短い時間足は、長い時間足のトレンドに集約されていくため、長い時間足のトレンド方向へ引き寄せられる特性があるというのが理由の一つです。

同一方向のトレンド発生

今回の検証では、【4時間足→日足】と見る順番が逆転してしまいましたが、4時間足で下降トレンド中の売りチャンスを発見し、日足でも下落が確認できているならば、トレードの根拠となる材料が増えるため、問題はありません。

しかし、こういった長い時間足と短い時間足の動く方向が常に一致しているとは限りません。今回のケースに当てはめて考えてみましょう。

二つの方向性が異なる場合

- 日足が下降トレンド発生中、ローソク足がSMA7にタッチ

- 4時間足はレンジ気味で推移中

このように2つの時間足を見た場合、長い時間足はトレンド、短い時間足はレンジという、異なる動きが出る場面によく出くわしますが、その際は次のように考えましょう。

- 日足ベースで1ポジションだけ売りエントリー

- 4時間足が下落に転換後、安値をブレイク→日足ポジションは確信をもってキープ

- 4時間足が下落後、ローソク足がSMA7にタッチ→売りを1ポジション追加

このように複数の時間足を参考にして、トレンド方向を確認しながら段階的にエントリーを行っていくと、リスクコントロールが容易に出来ます。

加えて、トレンド中に逆方向に動く”戻り調整局面”で小刻みにポジションを積み重ねていくと、思惑通りに相場が動いたとき、合計したポジションが非常に大きな収益に結びつきます。

複数の時間足を参考にして、リスクコントロールをしながら、段階的にエントリー。僕はいつもこの通りのトレードをしています。是非覚えてくださいね!

取引枚数(ロット数)の調整

ここで、今回取り上げているサインに関して再確認してみましょう。

- SMA7,25,50が順番通りに並んでいる

- MACD12.26とシグナル9が下方に向いている

- MACDが0よりも下で推移している

どこまで条件がそろっているかによって、取引ロットのサジ加減を変えて頂ければと思います。

例えば、まだMACDが0を割り込んでいないならば、1万通貨を売りたいところを半分の5,000通貨に落としてみるなど。

何度も練習して、自分の資金とメンタルに負担がかからない程度のサジ加減を覚えていってください。いずれにしても、追加1ポジションのレバレッジは、0.5~1倍程度で十分です。

スイングトレードの利益目標

スイングトレードは、100pips~200pips辺りを狙ったトレードです。

したがって、レバレッジ1倍で平均100pipsの利益を上げたとすれば、口座残高が1%くらい増加します。200pipsだと口座残高が2%くらい増加します。

レバレッジ3倍で平均200pipsの利益を上げたら、口座残高はおよそ6%増加しますので、利回りは十分かと思います。

もし、このペースで毎月利益を出すとしたら、それは素晴らしい運用成績になります。

ぜひ、みなさんもこれに近い数字を出して頂ければと思っておりますので、ポジションコントロールしながらのトレードを少しずつ覚えていってくださいね!

ひろぴー式スイングトレード【記事一覧】

-

-

スイングトレードの損切り位置

2020/9/19

ひろぴー式スイングトレード【連載2】スイングトレードで脱サラしました 前回、僕のスイングトレード手法について、概要をご案内しました。今回は、損切りに焦点を当てて解説します。 概要をご覧になっていない方 ...

-

-

スイングトレードの利食い方法

2020/9/18

ひろぴー式スイングトレード【連載3】スイングトレードで脱サラしました スイングトレード手法解説の第3回です。 第1回をご覧いただいていない方は、「スイングトレード手法【ひろぴー式】」から順にご確認くだ ...

-

-

FXの失敗体験談と勝つためのシナリオ

2020/9/18

ひろぴー式スイングトレード【連載4】スイングトレードで脱サラしました スイングトレード手法解説の最終回(第4回)です。 第1回をご覧いただいていない方は、「スイングトレード手法【ひろぴー式】」から順に ...